前回の損益計算書(P/L)に続いて、貸借対照表(B/S)の方も計画を立ててみます。

貸借対照表で最も重要なことは現預金がマイナスにならないことです。 当たり前ですが、現預金がマイナスというのは支払ができなくなっている状態ですので、 事業継続が危険にさらされている状態と考えられます。 借入金が多い場合には金融機関向けに、株式を公開している場合には株主向けに、 資産と負債・資本のバランスを示すことになります。 バランスが崩れていると、出したお金が戻ってこないことにもなりかねません。

御存じの通り、貸借対照表(B/S)は資金の調達方法と、 今それがどういう形で残っているかを記載したものです。 左側はお金がどういう形になっているかを示し資産の部と呼び、 右側は資金の調達方法を示し、負債・資本の部と呼ぶんでしたね。 B/Sの計画は分かりにくいのですが、 B/Sの計算ができると、CF(キャッシュフロー)計算もできます。

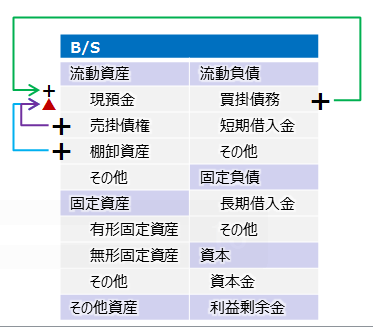

B/Sの計画もP/Lと同様に前回決算を元に計画を作ります。 P/Lの際と同じで売上に連動した科目を抽出します。 殆どの場合、売掛債権(売掛金・受取手形)、棚卸資産(商品・仕掛品・原材料)、 買掛債務(買掛金・支払手形)は売上に連動します。 FCF(Free Cash Flow)の記事の通り、 特に製造業や商社・卸売業等、或いは建設業、不動産業といった入金のタイミングが遠い業種や、成長期で急拡大している会社、黒字と赤字を繰り返している会社、収支がトントンの会社は、 売掛金に注意して下さい。

売掛金の増加額と棚卸資産の増加額を現預金から減算し、 買掛金の増加額を現預金に加算して下さい。 現時点で現預金がマイナスになっても構いません。

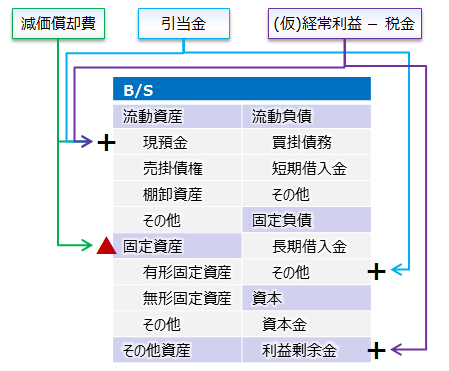

次に減価償却費を固定資産から減額し、同額を現預金に加算します。 売掛金、棚卸資産、買掛金は加算でしたが、減価償却費は減算です。 P/L計画の段階で引当金を計上していれば、引当金を固定負債に加算し、 同額を現預金に加算します。 計画段階の仮の経常利益から税金を引いた額を現預金と利益剰余金に追加します。

この状態で、現預金が少なくなっていれば、 資金繰りが厳しいということになります。 仕事をする為に、材料を買ったり、商品在庫を増やしたりし、 売上は伸ばしたが入金はまだない状態ですので、 現預金が不足しがちということになります。 更に現預金の額がマイナスの場合、 所謂、「資金ショート」が発生しており、黒字倒産の可能性があります。 くれぐれもご注意ください。

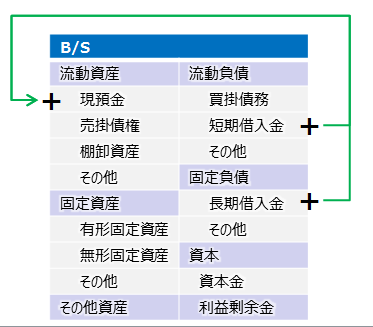

上記の様な場合には、資金調達をする必要があります。 資金調達を行う場合には、借入金を増加させ、同額の現預金を増加させます。 この借入金は運転資金であり、設備資金ではないですので、 返すのが難しいことになります。 つまり、設備資金として借りたお金はP/Lの減価償却費から返済することができますが、 運転資金は利益の中からしか返せないということです。 借入金ではなく、資本金増額、別の言葉で言うと株式発行により資金調達をする場合には、 下の図の借入金ではなく資本金の額がプラスになります。

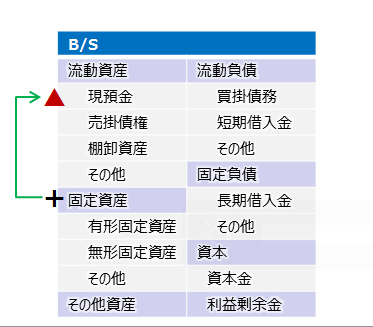

逆に、運転資金(売掛・棚卸・買掛)と減価償却費、引当金、利益を計算した状態で、 現預金が過大に増加している場合には、 繰り上げ返済や設備投資、賞与等に充てることができます。

借入金の返済は、上記の借入金増加と全く反対になります。 即ち、借入金は減額され、それと同額が現預金から減算されます。 借入金の増加がある場合には、当計画年度の支払利息を増額します。 借入金の返済をする場合には、当計画年度の翌年の支払利息を減額します。 借入金の増加は期中にあり、借入金の返済は利益が確定した時点で行うことが多いためです。 お金がかかりそうなものは予め計画に入れておき、 出ていくお金が減りそうなものははっきり確定してからの方が安全ですよね。

設備投資を行う場合には、現預金をマイナスし、同額の固定資産をプラスします。

如何だったでしょうか。 勘の鋭い方はB/Sの計画はCFの計画とほぼ同じということがお分かりになったかもしれません。 理屈を説明すると長いのですが、実際にやってみるとそれ程でもありません。 細かくやろうとしないで、まずは大雑把に数字を合わせるところから始めると 分かりやすいかもしれません。